【百傳媒財經專欄】文/ 市場分析師 陳昱亨

美國11 月PCE 價格指數月增率下降 0.1%(年增長 2.6%),為2020 年 4 月來的首次月度下降;核心PCE 價格指數月增率小幅上漲 0.1%(年增長 3.2%),也低於預期,美國11 月個人儲蓄率微升至 4.1%,儘管較10月的4.0%有所增加,但儲蓄率已經較5月的5.3% 明顯下滑,因過去幾個月消費強勁的部分原因為儲蓄率下降所致,目前的儲蓄率對未來美國未來消費及通膨推升有限。

從美國過去降息的周期來看,可以將1970年、1974年、1980年、1981年、1989年、2001年和2007年開始的降息週期視爲「衰退式降息」,而1984年、1987年、1995年、1998年和2019年開始的降息週期則可視爲「非衰退降息」 。

聯準會主席鮑威爾表示,即使美國經濟明年沒有衰退(市場認為軟著陸機會高),聯準會也願意降息,而且不會等到通膨落到2%再降息。「非衰退式降息」主要為事件性降息和預防性降息。但通膨(預期)得到控制依然主要前提條件。

非衰退式降息週期中,美國10年期公債殖利率會在首次降息前幾個月就觸頂。就目前而言,如果10月份殖利率已是峯值,那麼以目前週期表現,更符合典型的非衰退降息週期特徵,但本輪見頂時點顯著早於非衰退式降息約10周。

美股通常都會在首次降息前一年出現上漲,但都會在接近首次降息時回調。首次降息後,非衰退式降息週期的股市平均更早觸底並出現更強勁反彈。目前美股表現介於兩種類型降息週期間,相對而言,更符合非衰退週期的特徵。

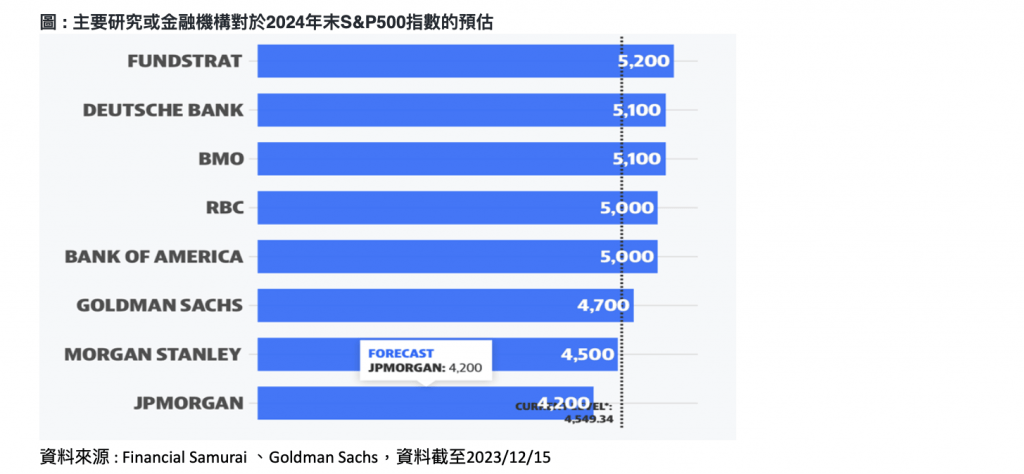

時序進入歐美年底聖誕假期,交易量萎縮,短線上漲多下,高檔呈現無量的震盪,待2024年元月到來,經理人與交易員將再重新檢視投資組合,從美國貨幣型基金規模來看,近週減少161億美元,顯示有轉投入股債市場,目前規模5.87兆美元,的確可能在2024年扮演推升股市的資金力量。另美股期權進入Q1走勢行情(12/15~3/15),按照前三年統計走勢來看,整季度指數可能收平盤,因此,在目前股市指數短中期均線呈現多頭排列下,2024年行情應可期待,但漲多始終會面臨獲利回檔,留有基本部位是必要,第一季上半季若有衝高,可以適時獲利了結,下半極極有可能拉回。敬祝讀者聖誕快樂、新年快樂。

註: 筆者為考試認證合格證券分析師(CSIA),以上為市場資訊說明,筆者當盡力提供正確之資訊,所載資料均來自資料來源網站或筆者相信可靠之來源,有關本文提及之市場資訊與分析,不涉及特定投資標的之建議。對其內容完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,筆者並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,應審慎衡量本身需求及投資風險,就投資結果自行承擔結果。

加入百young生活,讓你每天心情更young!

More Stories

南港寵物展亮點搶先看 基因篩檢、清潔神器、萌系穿搭一次滿足

百貨首辦人寵時尚 周裕穎打造15件親子裝

AOSEF年會厚實證交所 連結國際穩固基礎