【百傳媒財經專欄】文/ 市場分析師 陳昱亨

上週疲弱CPI數據提高市場對Fed降息預期,成長股漲勢收斂,價值股和中小型股因利率敏感性高(降息對中小企業融資成本有利)加上落後補漲。道瓊站上4萬點,地區銀行上漲8.60%、生物科技上漲6.76%、羅素2000上漲6%。瑞銀UBS預計,資金撤出大型科技股、流向中小型股的板塊輪動或持續一個月,另外7月底到8月才輪到大型科技股公布財報,短線上資金外流至利率敏感類股進行落後補漲,風格轉換可能將是接下一個月的上漲主軸。對貨幣政策更敏感的2年期美債收益率-0.15bps;10年期-9.55bps。美元指數DXY下跌0.75%,摩根大通認爲,美元的回調應該是小幅度的,因美國以外也存在不確定的週期性背景,以及美國大選帶來的貿易衝突風險。非美貨幣普漲。歐元兌美元漲0.61%、英鎊兌美元1.36%、美元兌日元跌破158累計下跌1.82%。黃金連漲三週,站上2400美元。

上週重要經濟數據,為美國勞工統計局 (BLS) 公布數據顯示,6 月消費者物價指數(CPI )年升 3%,低於預期 3.1% 與前值 3.3%;月增率則下滑 0.1%,受汽油價格下跌影響,為 2020 年 5 月以來首次轉為負值,低於市場預期的 0.1%,也低於前值的 0%;此外,6 月核心 CPI 年增 3.3%,創 2021 年 4 月來最小增幅;按月來看僅成長 0.1%,為 2021 年 8 月以來最慢增速。而這樣的狀況,則是讓市場對於九月份降息一碼的預期提高,預估至年底前將會降息兩碼。

上週也開始攻不美國第二季財報,市場預估S&P500指數第二季獲利年成長 8.9%,這將是該指數自 2022 年第一季(9.4%)以來最高的年比獲利成長率。而截至 7 月 12 日為止,已經公佈 2024 年第二季實際收益的 27 家S&P500指數成分股中,81% 的實際每股收益高於平均每股收益預期,這 27 家公司報告的實際獲利比預期獲利高出 4.1%,不過依舊還沒有到5年均值。預估S&P500指數成分股淨利潤率(不含金融類股)未來幾個季度將會持續上揚,並有可能在2025年創下歷史新高。若以獲利成長來看,雖然目前為止,S&P500指數7大科技股主導指數的獲利成長,不過預期今年下半年其餘493檔個股獲利成長將會加速。

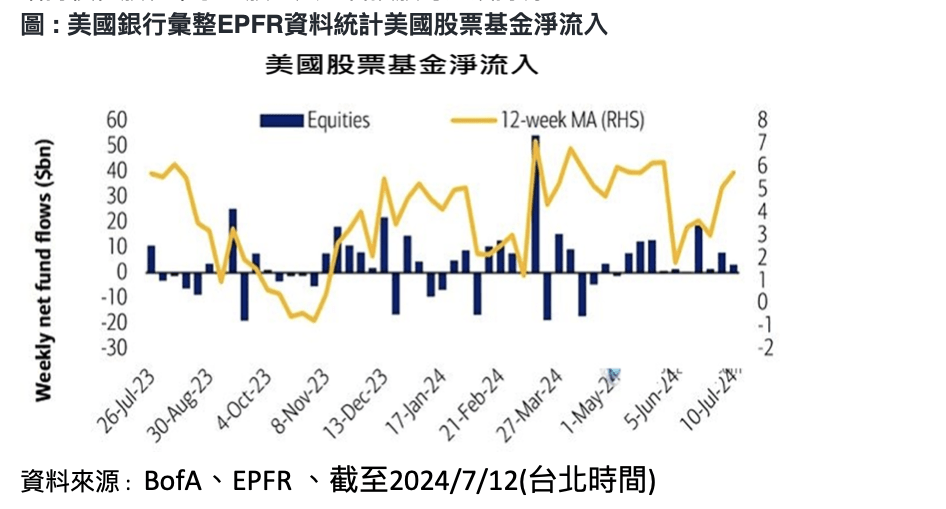

最新美國銀行彙整EPFR資料統計,從7月1日到7月5日當週,美國股票基金淨流入31.5億美元,顯示投資人對美股情緒依舊相對樂觀;而美國銀行統計投資人依舊買入科技及非必須消費類股最多,顯示泛科技類股依舊為目前投資主流。以目前來看美股表現依舊相對穩定,大型科技類股依舊能夠作為持股的主體,不過可以注意降息的預期下非科技類股及小型類股表現,可以以部分資金進行布局。富國銀行將其防禦性投資組合重新定位爲:將各20%的資金配置到醫療保健板塊和公用事業板塊,以提高利率敏感性。受益於通脹走弱、降息將至和美債收益率曲線趨陡等因素,上週中小股呈現大漲,其中羅素2000創下去年11月起漲以來表現最好的一周,小型股跑贏大型股也創下11月起漲以來表現最好的一周。

另外,標普等權指數周漲幅2.96%亦跑贏標普500指數,那斯達克100等權周漲幅0.83%同步跑贏那斯達克100,顯示市場在股市頻創新高之際,頗有陣前換將情形出現,短線上,由於中小型股,價值股今年以來跑輸大型科技股,在受市場利率降息預期大增之下,可能炒一波降息概念題材,最大受惠是利率敏感的中小股和價值股,未來一個月內的投資選擇上,或可增持價值股和中小型股,大型科技股可繼續持有。

註: 筆者為考試認證合格證券分析師(CSIA),以上為市場資訊說明,筆者當盡力提供正確之資訊,所載資料均來自資料來源網站或筆者相信可靠之來源,有關本文提及之市場資訊與分析,不涉及特定投資標的之建議。對其內容完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,筆者並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,應審慎衡量本身需求及投資風險,就投資結果自行承擔結果。

加入百young生活,讓你每天心情更young!

More Stories

南港寵物展亮點搶先看 基因篩檢、清潔神器、萌系穿搭一次滿足

百貨首辦人寵時尚 周裕穎打造15件親子裝

AOSEF年會厚實證交所 連結國際穩固基礎