【百傳媒財經專欄】文/ 市場分析師 陳昱亨

上週全球央行年會,Fed主席鮑威爾釋放降息訊號,激勵全球股債周線繼續收紅。標普500大盤收漲1.45%。與經濟週期密切相關的道指收漲1.27%。科技股居多的納指收漲1.38%。對經濟週期更敏感的羅素2000指數收漲3.54%。恐慌指數VIX收跌9.63%。費城半導體股指上漲1.1%。標普500指數的11個板塊全線收漲,全周,房地產板塊漲幅居前。泛歐Stoxx 600股指累計上漲1.31%,連續第三週上漲。德國股指收漲1.70%,連續第三週上漲。美兩年期美債收益率跌13.86 bps,跌穿4%關口。彭博美元指數累跌1.24%,整體跌幅在鮑威爾講話後顯著擴大。WTI10月原油期貨週累計下跌2.37%。布倫特10月原油期貨週累計下跌0.83%。12月黃金期貨週累漲0.39%。現貨黃金逼近8/20所創歷史新高2531.75美元,週累漲2.27%。

過去幾週,全球經濟成長數據經常低於市場預期。也是造成花旗全球經濟成長意外指數最近跌至近三年低點的主要原因。另外,通常被視為全球成長狀況的指標的銅價,雖然還有一些堅實的結構性支撐(例如全球能源轉型),但在過去幾個月中也有所下跌。不過主要地區的發展還是有所差異,根據Wolters kluwer針對全美主要企業及金融機構經濟學者所調查彙整的藍籌經濟指標顯示,自 2023 年 1 月以來,美國經濟前景有所改善,日本和歐元區前景惡化。

從基本面來看,各主要股市中,以美股(S&P500)的獲利情緒(分析師上調及減去下調評級)表現最佳,這也表示美國主要大型企業獲利狀況及未來成長預期有明顯改善。而流動性的回升也渴望提振美股股價,為美股反彈帶來動力。因此前陣子因為美國就業市場不及預期及日本央行升息所帶來的小型股災,在獲利情緒以及流動性改善下,短線美股的反彈具有基本面及籌碼面所帶來的動力。

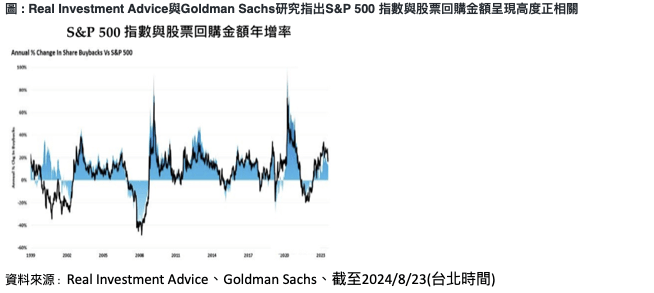

美國企業股票回購與S&P 500 指數年增率間呈現高度正相關,因為實施股票回購的企業可改善其財務指標(提升EPS)並強化投資人信心,這也是推升股價上漲動力。根據高盛統計,預估今年美國企業宣告股票回購金額達8,190億美元、年增14%,再度來到歷史新高,顯示美國企業對經營前景相對有信心。近期美股主要受到聯準會降息及美國大選等多空因素影響,但在基本面及籌碼面偏多情況下,建議逢回積極部位可布局科技類股,保守者可以平衡基金介入。

通過觀察過往歷次Fed降息,美股市場板塊表現來看,可以發現包括醫療保健、通信服務、金融、必需消費品防禦性板塊的表現往往更佳。醫療保健在整個降息週期表現最爲優異。醫療保健股能夠在降息週期中脫穎而出的一個主要原因是它是防禦股,其需求具有粘性,不依賴於經濟週期。除此之外,許多醫療股都是股息股票,同時也以巨額股票回購而知名,這些都使得醫療股在經濟疲軟時期極具吸引力。同樣,降息週期中,必需消費品因其需求穩定、防禦性強、受利率變動影響小,通常表現良好。

註: 筆者為考試認證合格證券分析師(CSIA),以上為市場資訊說明,筆者當盡力提供正確之資訊,所載資料均來自資料來源網站或筆者相信可靠之來源,有關本文提及之市場資訊與分析,不涉及特定投資標的之建議。對其內容完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,筆者並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,應審慎衡量本身需求及投資風險,就投資結果自行承擔結果。

加入百young生活,讓你每天心情更young!

More Stories

南港寵物展亮點搶先看 基因篩檢、清潔神器、萌系穿搭一次滿足

百貨首辦人寵時尚 周裕穎打造15件親子裝

AOSEF年會厚實證交所 連結國際穩固基礎