【百傳媒財經專欄】文/ 市場分析師 陳昱亨

週五,美股三大指數收盤漲跌不一,道瓊連續第7個交易日下跌,創下自2020年以來最長的連跌紀錄,投資者預計Fed本週降息後將放緩降息步伐。受博通大漲推動,納斯達克100指數連續第四周攀升,而其他主要股指則表現低迷。除了科技板塊之外,支撐股市上漲的股票越來越少,市場廣度有逐漸惡化機樣。週五,美國國債市場連續第五天遭遇拋售,30年期國債收益率創下今年最大單週漲幅,由於市場預期Fed即將放緩降息步伐,甚至可能在明年暫停減息,30年期美國國債收益率週五攀升至4.61%,較前一週上漲約28bps。相較於短期國債,10年期國債收益率表現更爲強勁,上漲了25bps,觸及4.40%,這是自2022年以來首次超越3個月期國債收益率。但值得注意的是,利率期貨市場活動顯示,一些交易者預計明年初可能會有意外降息。最近的利率期貨持倉數據表明,2月聯邦基金期貨中已建立了新的好倉,預期12月和1月均有25bps的降息。

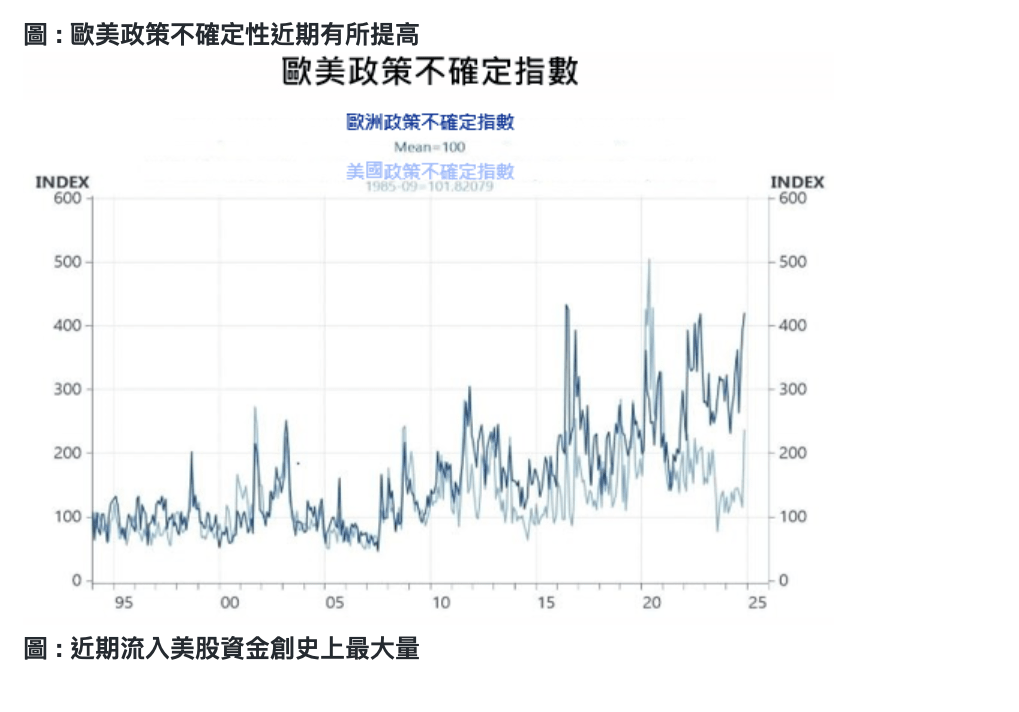

目前藍籌經濟指標(Blue Chip Economic Indicators)顯示,全球經濟將在 2025 年實現軟著陸,歐元區明年的GDP 成長率預計將加快至1.0%,美國維持在2%以上,不過中國將不足4.5%。至於CPI方面,預計 2025 年美國和歐元區的將分別降至平均 2.4% 和 1.9%。中國的通膨率預計將會攀升至1.1%。而歐美政策不確定度的提高,主要是美國貿易政策可能轉向更保護主義的政策,而歐元區包括氣候變遷、能源轉型、地緣政治不穩定、高額債務等問題。

美國金融平衡長年在於持續經常帳赤字、高額財政赤字和高額私部門儲蓄盈餘所組成。在其構成原因複雜背景下,候任總統川普所聲稱對美國貿易順差、降低企業稅、放鬆金融部門監管及美元走弱和利率降低願望相互結合起來,此種失衡狀況很難改善。目前幾乎美國所有貿易夥伴都受惠其最惠國待遇,截至2023年,美國最惠國貿易加權平均關稅2.2%、與日本相似,但低於中國與印度。若美國取消中國最惠國待遇,以經常帳赤字來看,美國金融平衡難料。

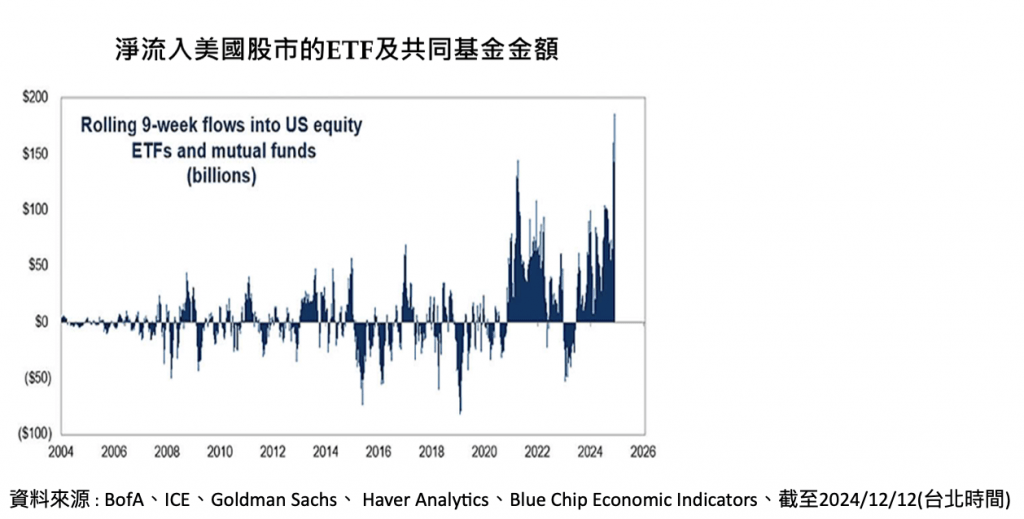

雖然政策的轉變可能會讓市場擔心,但隨著美國總統大選落幕,候任總統川普對於降低企業稅、放鬆金融部門監管及降低利率的態度下讓債券波動率有所將低,這對債券市場及美國整體經濟來說都是好事。因次在過去九周,淨流入美股資金高達1,860億美元,創有史以來最大金額。隨著半導體巨擘博通財報遠優於預期,其股價大漲超過20%、市值突破一兆美元大關,推升那斯達克再創新高,因此近期對科技股看法依舊樂觀,建議可繼續持有相關標的。

註: 筆者為考試認證合格證券分析師(CSIA),以上為市場資訊說明,筆者當盡力提供正確之資訊,所載資料均來自資料來源網站或筆者相信可靠之來源,有關本文提及之市場資訊與分析,不涉及特定投資標的之建議。對其內容完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,筆者並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,應審慎衡量本身需求及投資風險,就投資結果自行承擔結果。

加入百young生活,讓你每天心情更young!

More Stories

中信特攻偕法、檢、廉防詐反毒 法務部政次黃世杰開球

法律教室|機車左轉朝令夕改 人民變成白老鼠

阿曼王國派員來台研習半導體 明新科大培訓基地成最佳場所